れお巡査

れお巡査iDeCoがお得って聞いたけどよくわからない。

何からやれば良いの?

iDeCoに興味はあるけど

- 損をするかも?

- メリットが良くわからない?

- どこに相談に行けばいいの?

と悩んでいる警察官・公務員は多いです。特に警察官はめんどくさがりですから・・・

結論は、警察官ならiDeCoはお得なのでやった方が良いんです。

やり方さえ間違わなければ、損をする確率は下げられますし、手続きも難しくありません。

ただし、60歳まで受け取れない(解約もできない)などのデメリットもあるので、デメリットの意味を理解した上で始めましょう!

「公務員は老後安泰」という時代は終わりました。公務員も私的なじぶん年金が必要な時代です。

まずはSBI証券など手数料が安いネット証券で、証券口座をつくることが第一歩。少しでも若いうちに早く始める方が有利です!

😊この記事でわかること

- iDeCoって何?がわかる

- 損をしないための始め方がわかる

- お金の知識に詳しくなり、みんなから尊敬される

公務員でも私的な年金(じぶん年金)が必要な理由

iDeCoとは、自分で作る私的な年金です。

ゆとりある老後のために、個人で毎月、定額を積み立てる年金制度です。

iDeCoを詳しく説明する前に

- なぜ公務員の老後は安泰ではないのか?

- なぜ私的なじぶん年金が必要なのか?

について理解しておきましょう。

公的年金だけでは足りない時代なんです。

老後の公的年金っていくら貰えるの?

国民年金を含めた厚生年金の平均受給額は、男性で月16万6千円、女性で月10万3千円です。

平均的な共稼ぎ家庭で、夫婦合わせて、月26万9千円ということです。

意識調査によると、老後生活を送る上で必要な最低月額は、夫婦2人で、月22万1千円。

ゆとりある生活を送るためには、月36万1千円が必要と言われています。

つまり、ゆとりある生活をするためには、月に10万円位 足りないということです。

月に10万円、年に120万円、平均寿命まで15~20年なので、合計2000万円が足りない。

これが2000万円問題です。

公務員は、昔は『老後は安泰』と言われていましたが、今は全くそうではありません。

そこで、ゆとりある生活を送るために、iDeCoなどのじぶん年金を積み立てておく必要があるということです。

iDeCoは国が創った制度

- 公的年金が足りない!

- ゆとりある生活のために、2000万円が必要!

これが分かって、国はどうしたのか。

- よし! 自分で貯めてもらおう!

となった訳です。

でも、ただ『貯めろ』と言われても、みんな貯めないので、

- iDeCoで貯めた人は、今 払っている所得税を減税してあげる

- iDeCoで投資して増えた分(運用利益)について通常20%の税金を非課税にしてあげる

という制度を作った訳です。

だから、iDeCoは、そもそもお得な制度なんです。

警察官がiDeCoをしない3つの理由

政府お墨付きのお得な制度なのに、なぜみんなiDeCoをしないのか?

理由は、3つのうちのどれかです。

- 制度を知らない。理解していない。

- 手続きがめんどう。

- 月に1~2万円を貯める余裕がない

月に1~2万円を貯める余裕がない方は、無理する必要はありません。

でも、たとえ月に5千円だけでも、将来のために貯める余裕のある人は、iDeCoをしないと損です。

iDeCoがお得な理由を理解して、是非、将来に備えてください。

「人生100年時代」が本当にやってきた!

2019年の日本人の平均寿命は、女性87.45歳、男性81.41歳で、30年前に比べて女性5.68歳、男性5.5歳延びたそうです。

30年後の平均寿命は、女性90.40歳、男性84.02歳と推計されています。

今現在50歳(1970年生まれ)の人が、90歳まで生存する確率は、女性67%、男性44%で、つまり、50歳代の約半数は90歳まで生きるということです。

65歳で定年退職した後、約半数の方が、25年間、年金だけで生活していかないといけないのが現実となっています。

今40歳代、30歳代の人は、半数以上が95歳、100歳まで長生きすると言われています。

- さて、なぜじぶん年金が必要なのかは理解できたでしょうか?

- では、この後 iDeCoについて、詳しく説明します。

iDeCoイデコとは?

iDeCo(個人型確定拠出年金)は、国が創った個人型の年金制度です。

ゆとりある老後のために、個人で毎月、定額を積み立てる、私的な年金制度です。

iDeCo自体は、年金制度のことで、ただの「口座」のようなものです。

iDeCoにお金を積み立てると、

- 積み立て金額分の税金を安くする

- 運用利益から税金を取らない

という2つのメリットを、国が与えてくれているのです。

ただしお得なメリットを受けられる限度額が、職業ごとに決まっていて、ざっくり言うと、

- 自営業者 月額6万8千円まで

- 会社員 月額2万3千円まで

- 公務員 月額1万2千円まで

です。

職場の年金制度が整ってない人の方が、iDeCoによる節税のメリットを受けられるんです。

つまり公務員は、制度が整っているから、自営業者ほど得はさせてあげない。ということです。

「iDeCoという口座」の中に、

「投資信託」や「定期預金」の商品を、預けておいて、運用するというものです。

せっかくiDeCoを始めるのなら、多少のリスクを取って、投資信託を始めましょう!

投資信託とは?

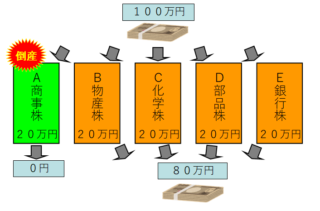

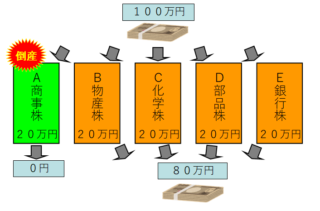

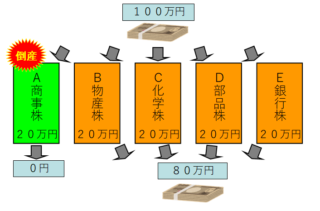

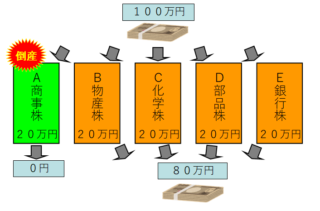

「投資信託」(ファンド)とは、株(証券)や債券の詰め合わせパックのことです。

株(証券)や、債券(国債、社債)を、1社1商品だけ買うのではなく、

少しづつ詰め合わせたパック商品のことを、投資信託(ファンド)といいます。

個別の株を買った場合は、その会社が倒産すると、株(証券)は紙切れ同然になることがあります。

しかし投資信託は、「500社の株の詰め合わせ」であれば、全社が一度に倒産する可能性は、極めて低いと言えます。

反対に、500社の株が急激に上がることもありません。

投資信託については、こちらで詳しく解説しています。

≫警察官こそ投資信託で資産運用すべき理由

投資信託の商品・銘柄選びについて知りたい方は、こちらの記事へ

≫投資信託の商品・銘柄選びで損しない選び方5つのポイント

つみたてNISAについて知りたい方は、こちらをご覧ください。

≫【まだ学資保険?】つみたてNISAで投資信託すべき理由

元金は減らないのか

元金が減るリスクは0ではありません。

でも、長期的に、世界経済は発展し続けていて、世界の人口も増え続けています。

特にアメリカ経済は、200年間、成長し続けています。

日本の様に、何十年もの間、経済が冷え込むと言ったことはなく、

リーマンショックやコロナショックなど、一時的に株価の暴落があっても、数年後には株価が回復し成長を続けています。

やはり世界通貨を発行している強みなのかも知れません。

2020年のコロナ暴落も、株価は30%以上暴落しましたが、回復しています。

つまり、世界全体やアメリカ全体に対する投資信託を買うことで、長期的に元本割れのリスクを減らすことができます。

お金持ちは 証券口座を持ってる

お金に余裕がある世帯の人は、ほぼ確実に証券口座を持っています。

これは、もーやんも、数年前まで知らなかった事実です。

≫日本証券業協会の調査によると全国の20歳以上の男女7000人のうち、

これまでに証券会社と取引きしたことがない人は80.3%です。

つまり

20%の人は証券口座を保有したことがあるということです。

お金持ちの人で証券口座を持っていない人はいないと言われています。

まずは証券口座を持つことが、裕福な暮らしをする第一歩です。

- 証券(個別株)

- 投資信託・ETF

- つみたてNISA

- iDeCo

などの金融商品を買うときは、証券口座を開設する必要があります。

証券口座を作るだけなら、お金は1円もかかりません。

2022年現在、口座開設数で上位は

- 1位 SBI証券

- 2位 楽天証券

なぜネット証券が上位なのでしょうか?

窓口のある証券会社は、手数料が高いんです。

ネット証券なら、開設の手続きがすべて自宅でできます。

まずは証券口座を開設するところからスタートしましょう!

iDeCoの2大メリット

1 税金を安くできる(節税)

公務員で、課税所得500万円、毎月12,000円の掛金(年144,000円)の場合、

年間約28,000円も税金が安くなります。(条件により異なります。)

この節税効果が、iDeCoの最大のメリットです。

いくら節税になるのか、≫節税シミュレーションで計算してみてください。

2 運用利益から税金を取られない(非課税)

通常、株や投資信託での運用利益(儲かった分)は、約20%税金がかかります。

例えば50万円の運用利益が出た場合、10万円が税金です。

ところが、iDeCoの運用利益は非課税です。これはすごく大きなメリットですね。

ただし、60歳以降に、例えば3000万円とか、高額の退職金が支給される方などは、所得税が課税されることがあります。

(勤続年数、退職金の額などによって異なります。)

公務員でも、最近は3000万円も貰える人は少なく、そんな人でなければ運用利益が課税されることはありません。

iDeCoの3つのデメリット

① 原則60歳まで受け取ることができない

積み立てを停止することはできますが、60歳になるまで、お金を引き出したり、積み立てたお金を解約することはできません。

これが、iDeCoの最大のデメリットです。

12,000円を20年積み立てると、元金は288万円になりますが、これを引き出せないと言うことです。

なぜなら『年金』の積み立てだからです。

ですから、毎月1~2万円のお金が余剰資金であればお得ですが、引き出す可能性があるお金なら、iDeCoはオススメできません。

子どもの将来の学費などに充てる資金であれば、iDeCoではなく、つみたてNISAをオススメします。

つみたてNISAについて知りたい方は、こちら

≫【まだ学資保険?】つみたてNISAで投資信託すべき理由

② 元金保証ではない

投資信託は、基本的には株(証券)なので、元金保証ではありません。

運用で損失が出るリスクがあります。

リスクを抱える反面、リターン(運用による利益)もあるということです。

多少のリスクを抱えなければ、お得はありません。

③ 手数料がかかる

銀行、証券会社などの窓口でiDeCoに加入すると、かなりの手数料がかかってしまいます。

せっかく運用利益が出たのに、手数料で消えるようなことにならないようにしたいものです。

ネット証券で加入すれば、手数料は安くて、オススメです。

損をしない4つの方法を簡単解説

金融機関に勧められるがまま、iDeCoやつみたてNISAを始めた方がたくさんいます。

手数料で金融機関がまる儲けというのが現実です。

もちろん少しは得しているケースが多いですが、本当は、もっと得をしていたはずなんです。

間違えてはいけないことは、次の4つです。

1.手数料の安い金融機関を選ぶ

そもそも銀行・証券会社などの金融機関は、手数料でもうける商売です。

低金利時代の今、手数料でもうけなければ生きていけません。

つまり手数料の安い商品(投資信託)を窓口でオススメされる事はありません。

金融機関も悪気はありません。あたり前のことです。

ネット証券ならば、年間手数料(信託報酬を含む管理費用)が、0.1%の商品もある中で、

銀行窓口に行けば、2.0%以上という商品もあるんです。

まずはSBI証券など手数料が安いネット証券で、証券口座をつくることが最適解です。

少しでも若いうちに早く始める方が有利です!

2.手数料の安い投資信託(ファンド)を選ぶ

ネット証券で投資信託を選ぶ際に、自分で手数料の高い商品を選んでしまってはダメです。

手数料が高いモノを選ぶと失敗します。

具体的には、年間手数料が、0.2%未満の投資信託を選ぶと間違いはありません。

3.優良な投資信託(ファンド)を選ぶ

優良な投資信託(ファンド)を選ぶには、年間手数料(信託報酬や管理費用)のほか、運用実績・純資産・設定日・運用会社などを吟味する必要があります。

これが面倒だという方は、買付ランキングのベスト10に入っているファンドであれば、間違いはありませんので、その中から選ぶのも、ひとつの手です。

4.短期で売買せずに長期運用する

株(証券)というものは、短期売買をすると、赤字がでることが多いものです。

長期目線で積み立て、損をしない4つの方法を守れば、デメリット②・③による元本割れするリスクは、かなり軽減できます。

投資信託の商品

それでも、どの商品がいいのか教えてほしい人のために、例をあげておきます。

- eMAXIS SLIM米国株式(S&P500)

- eMAXIS SLIM全世界株式(オールカントリー)

- eMAXIS SLIM全世界株式(除く日本)

なら、手数料が安く運用できます。

※ 投資はご自分の判断で決めることをおすすめします。

筆者の場合、年に4万円弱の節税効果があります。

つまり、

- iDeCoで年約14万円を積み立てして、

- 税金が毎年4万円も少なくなり、

- 運用で14万円以上になっている

んです。

お得だと思いませんか?

具体的な数字で考えると、節税メリットの感触をつかめていただけると思います。

まとめ

- iDeCoはお得

- メリットは、毎年の節税 & 運用益の非課税

- デメリットは60歳まで引き出せない & 元本割れのリスクがある

- やり方を間違えると失敗する

- 豊かなセカンドライフを送るには、公的年金だけでは寂しい

ここまで読んでくれたあなた!

iDeCoを始めて節税しないと損です。

でも、証券会社窓口は、手数料の高い商品を勧められるので、ネット証券で口座開設するのがオススメ。

iDeCoを検討中の方は、豊かなセカンドライフに向けて、一歩リードしています。

この機会に、iDeCoを始める決断をして、幸せなセカンドライフを手にしましょう!!

最後まで読んでくれてありがとうございます!

ご感想、ご質問をLINE無料相談へ書き込んでもらえると嬉しいです。