れお巡査

れお巡査公務員も投資信託をした方が良いって聞きますが、本当ですか?

警察官は、お金の話に弱いですね。警察官だけでなく、これまでの日本社会は、金融教育をやってきませんでした。2022年度の学習指導要領の改訂によって、幼稚園から高校まで、教科書も改訂され、「金融教育」が加わります。

これからの子どもは「投資の基本」を学校で学びます。20代以上の人も遅れをとらないように、金融知識を高めないと恥ずかしい思いをしますよ。

投資信託とは、株式や債券の詰め合わせパック商品のことです。投資信託の中に、株式などがたくさん入っているので、間接的に株を買うということです。株なので減ることもあります。

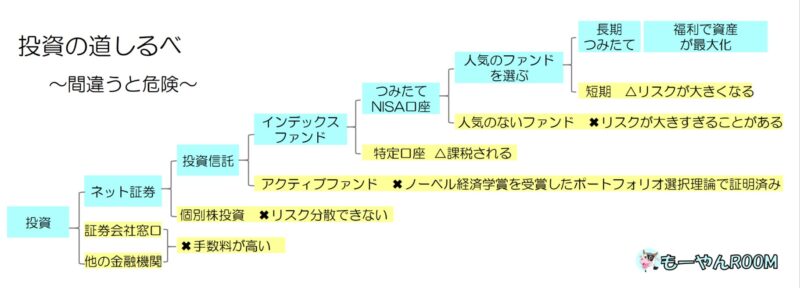

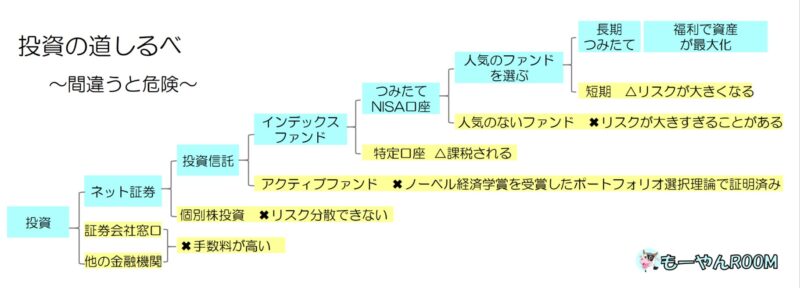

まずはSBI証券など手数料が安いネット証券で、証券口座をつくることが第一歩。少しでも若いうちに早く始める方が有利です!

定期預金や、貯蓄型生命保険などで、将来の資産形成をしている人は多いですが、お金を貯めるには、効率が悪く不向きです。

投資信託で資産運用することで、ゆとりある将来を設計できます。

- 投資信託が、堅実な投資方法だとわかる

- 投資信託のメリット・デメリットがわかる

- みんなより、金融知識を一歩リードし、尊敬される

投資信託(ファンド)とは?

🔷投資信託(ファンド)とは

投資信託とは、投資家から集めたお金を、ひとつの大きな資金として集めて、資金運用の専門家が株式や債券などに投資・運用する商品のことです。

🔷「個別株」とは

例えば「ソニー」「イオン」のような日本企業や「アマゾン」「P&G」のようなアメリカ企業など、会社個別の証券です。

例えばイオン株3,000円を100株買うと30万円で、株価3,100円になると31万円で売買できます。株価が1,500円に下がると15万円になってしまい、倒産すると、30万円が紙くずになってしまうということです。

これでは、すごくリスクが大きいです。

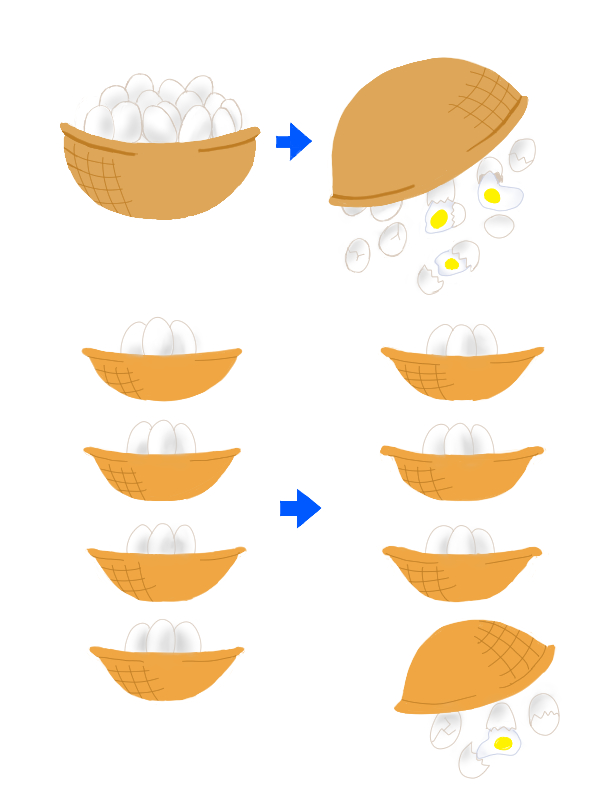

投資信託は、このような個別株のリスクを軽減させるために、個別株を少しずつ詰め合わせパックにしてリスクを分散させ、少額から買うことができるようにした商品です。

- 天ぷらA定食 えび・なす・かぼちゃ

- 天ぷらB定食 いか・れんこん・アスパラ

- 天ぷらC定食 たこ・さつまいも・オクラ

- A投資信託 アメリカ上場優良企業150社の株の詰め合わせ

- B投資信託 日本上場優良企業225社の株の詰め合わせ

- C投資信託 全世界 優良企業の株の詰め合わせ

例えば

- 「日経225インデックスファンド」という投資信託は、日経平均株価に連動する225銘柄(会社)に分散投資する商品

- 「米国S&P500インデックスファンド」という投資信託は、アメリカ企業の上位500社をすべて詰め合わせた商品

つまり、500社や225社のうち1~2社が倒れても、『大きく損をする可能性』が少なく、リスクが小さいんです。

これが『リスクの分散』です

もちろんリスクが小さければ、『大きく得をする可能性』も少なく、個別株のように短期間で株価が1.5倍、2倍・・10倍になることは、ありません。

投資信託は、長期間保有し、少しづつ確実に増やしたい人に最適な投資方法で、堅実な投資方法です。

投資信託 3つのメリット

- 分散投資できる

- 運用・管理を専門家にお任せできる

- 少額から投資できる

分散投資できる

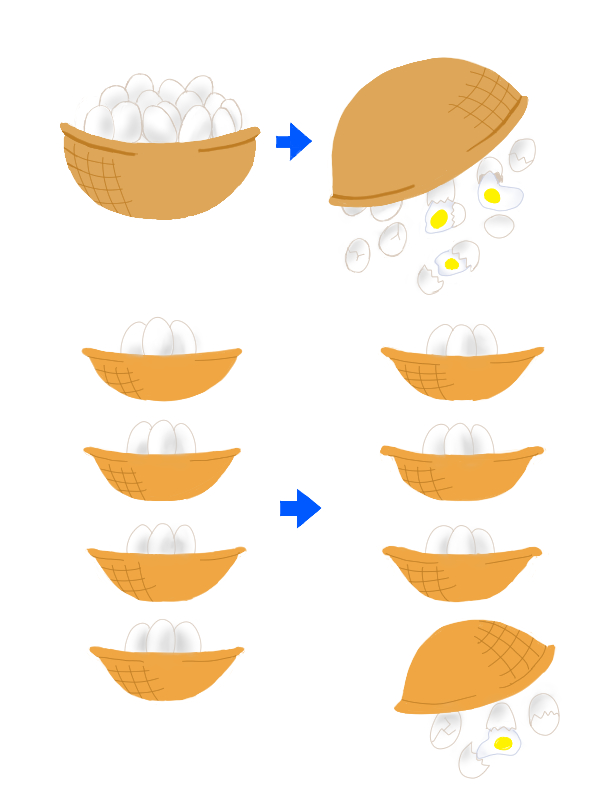

分散投資は、投資信託の最大のメリットです。

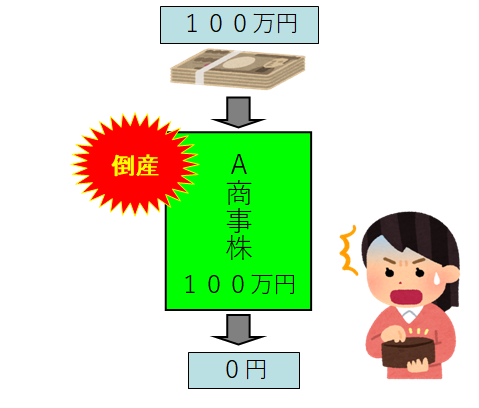

個別株への投資は、会社が倒産すると、紙切れ同然になります。

でも、投資信託は、リスクを分散できます。

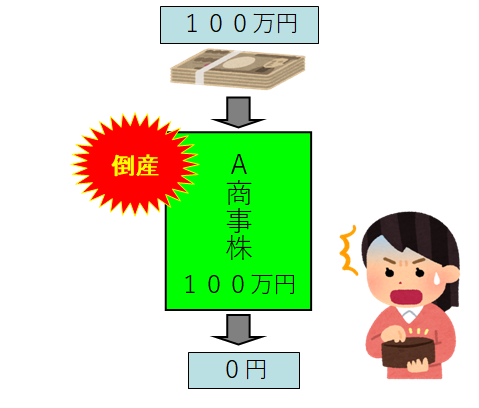

100万円分購入していた個別株(A商事)が倒産した場合

100万円の損失

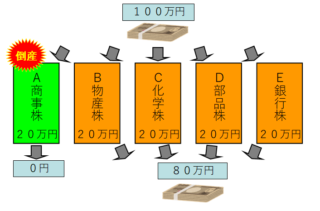

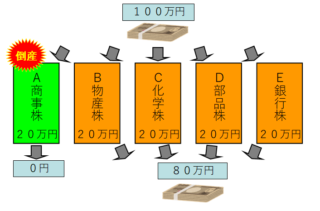

100万円を5社に分散投資していた場合、A商事1社が倒産しても

損失は20万円

100万円を500社に分散投資していた場合、1社が倒産しても

損失は2,000円

運用・管理をお任せできる

投資の専門家が、運用・管理してくれるので、毎日チャート分析する必要がありません。毎月の積み立て設定をしておけば、後はお任せして、知らないうちに資産運用ができます。

株の詰め合わせを、専門家が、その時に最適な株に詰め替えしてくれるんです。

少額から投資できる

日本の個別株の場合、100株単位でしか購入できないのが原則です。例えば1株1,500円の株ですと、15万円からでないと購入できません。

でも投資信託の場合、例えば「毎月1万円を500社に分散投資」なんてことができるんです。

投資信託のリスク

リスクというのは、結果が不確実なことを言います。収益になるかも知れないし、損失になるかも知れないと言うことです。

元金が減るリスク

株式・債券の価格の変動によって、現金化する時期に、元金を割り込むこともあります。当然、減ることもある反面、増えることもあると言うことです。

米国株SP500という投資信託の場合、統計的に、15年以上の長期投資であれば、損をする確率0%と言われています。

1年1年の積み重ねが、負ける確率を低くしてくれるんです。

- 長期的には世界経済は発展し続けていて、世界の人口も増え続けている。

- 特にアメリカ経済は、200年間、成長し続けている。

- 投資の対象を世界全体やアメリカ全体にしておけば、一時的に大暴落があっても、今までは数年後には必ず回復し成長している。

- 2020年のコロナ暴落も、一旦株価は30%以上暴落したが、回復している。

つまり、優良な投資信託を選び、かつ15年以上、長期間保有すれば、勝率が高いということです。

金融庁お墨付きの投資信託であるNISAについては、2018年につみたてNISAとしてできた制度ですが、いままで、すべての商品で利益が出ています。

>>日本経済新聞の記事によると、2018年1月~2021年8月まで、3年8ヵ月つみたてNISAを継続した場合、すべてのファンド(商品)で利益(2%~50.4%)が出たとのこと。

2021年8月時点ですが、損失が出た人が誰もいないのはスゴイです。

3年8ヵ月(44ヵ月)間、満額33,333円を積み立てた場合、積み立てた金額は、約140万円。

140万円で、2%~50.4%の利益と言うと、

- 2% ⇒ 28,000円の利益

- 50.4%⇒ 700,000円の利益

140万円を積み立てて、210万円に増えるって、すごいですね。

※学資保険の場合、人気商品でも10~15年で-1.9%~+5.7%です。

貯蓄と言いながらマイナスの場合もあります。

つみたてNISAについては、こちらの記事で詳しく解説しました。

≫【まだ学資保険?】つみたてNISAで投資信託すべき理由

iDeCoについては、こちらの記事で詳しく説明しています。

≫iDeCoとは?警察官がやるべきじぶん年金【お得な節税】

為替変動の影響を受ける

外国通貨建ての投資信託の場合は、為替レートによるリスクがあります。一般に、円高なら元金が減り、円安なら元金が増えます。

その他のリスク

会社や国が、破綻・経営不振・財政難などに陥る可能性があったり、金利の影響による価格変動のリスクなど、様々なことが影響して、価格が変動します。

投資信託で必要な手数料の種類

コスト(手数料)を理解することは、投資信託のどの商品を選ぶかを決める時に、すごく大切です。

なぜなら「ぼったくり投資信託」と呼ばれる商品、が山ほどあるからです。

1.購入時手数料

投資信託を購入する時に必要な手数料です。

最近は、投資信託や販売会社によって、無料(ノーロード)の商品(投資信託)が増えていて、無料の商品を選ぶのが最適です。

2.保有手数料(信託報酬)

投資信託を保有している間、ずっと必要な費用です。つまり投資信託の中身である株式や債券を、専門家が定期的に入れ替えたりして運用するのに必要な費用などです。

信託報酬といわれる運用管理費用、監査報酬、売買委託手数料などがあります。合計していくらなのか、目論見書という資料に明記されています。

支払い手数料の額(年額)

| 保有資産額 \ 信託報酬 | 10万円 | 100万円 | 1000万円 |

|---|---|---|---|

| 0.1% | 100円 | 1,000円 | 10,000円 |

| 2.0% | 2,000円 | 20,000円 | 200,000円 |

表を見れば一目瞭然です。

- ネット証券で信託報酬0.1%の商品を選べば、

100万円の運用で、手数料年額は 1,000円 - 証券会社窓口で信託報酬2.0%の商品を選べば、

100万円を運用で、手数料年額は 20,000円

この手数料(信託報酬)をよ~く見なければ「ぼったくり」に遭います。

大手証券会社はそんなことしないでしょ?と思うでしょうが、それが実態です。

筆者の父親がやられた実際の例を見てみたい方は、こちらの記事をご覧ください。>>こちらへジャンプ

手数料の相場はどれくらい?

手数料の相場を知ることは、何よりも大切です。相場を知らないあなたは、確実にぼったくられています。

手数料は、保有している投資信託の額に応じて必要です。

例えば、100万円分の投資信託を保有していて、年0.1%の手数料であれば、1年にかかる手数料は1,000円です。

おおむね、年0.2%未満であれば、その商品(投資信託)は優良と言えます。

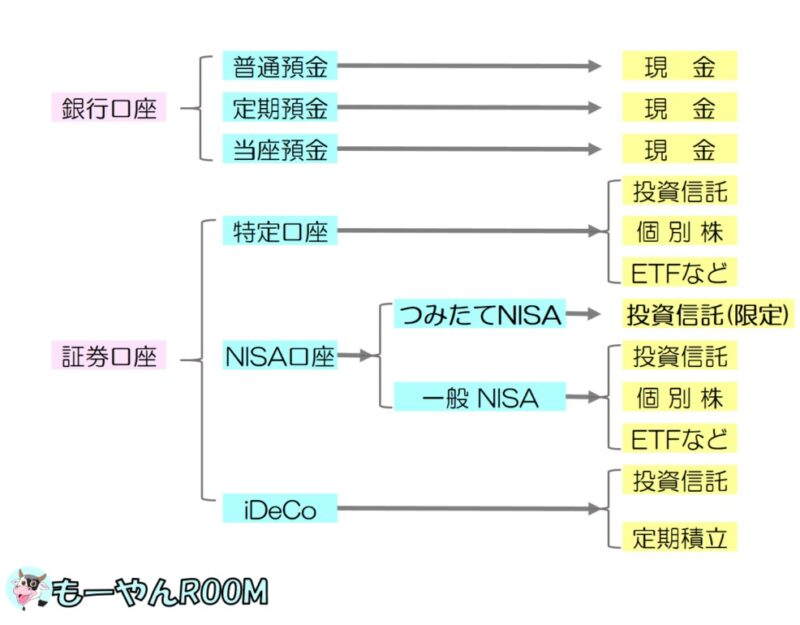

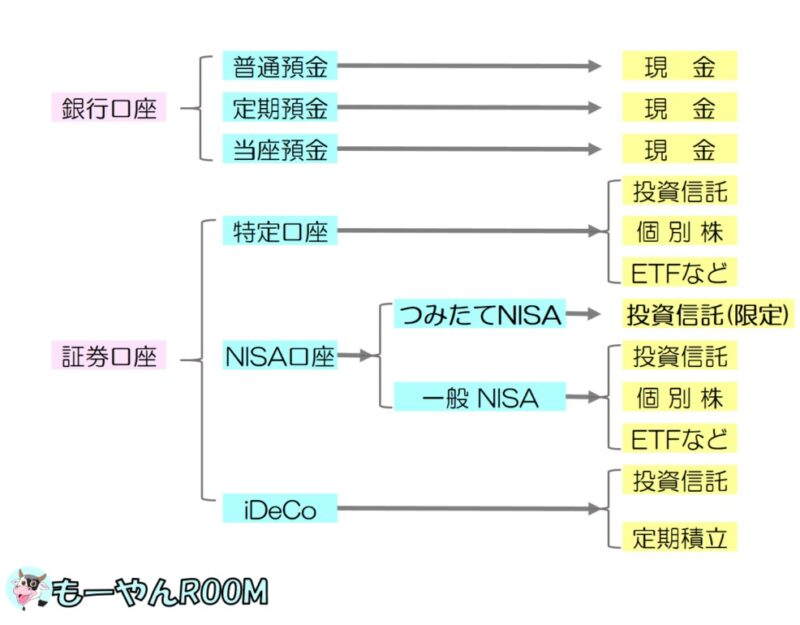

証券口座は持っておくべきです

お金持ちは 証券口座を持ってる!

≫日本証券業協会の調査によると全国の20歳以上の男女7000人のうち、証券会社と取引きしたことがない人は80.9%です。

つまり20%の人は証券口座を保有したことがあるということです。

お金持ちの人で証券口座を持っていない人はいないと言われています。つまり、まずは証券口座を持つことが、お金持ちに近づく第一歩です。

- 証券(個別株)

- 投資信託・ETF

- つみたてNISA

- iDeCo

などの金融商品を買うときは、証券口座を開設しなければ買えません。

証券口座を作るだけなら、お金は1円もかかりません。

2021年現在、口座開設数で上位はネット証券が占めています。なぜネット証券が上位なのでしょうか?

証券会社の窓口では、手数料が高いものしか紹介しないんです。

ネット証券なら、開設の手続きがすべて自宅でできます。とは言え、実際に開設できるまで、数日は待つ必要があります。

まずは証券口座を開設するところからスタートしましょう!

ここで動かない方は、ずっと動かないのですが、それは仕方ありません。

まずは、 SBI証券など手数料が安いネット証券で、証券口座をつくることからスタートしましょう!

まずは少額から買ってみる

ここまで読んだあなたは、投資信託のメリットが、少し理解できたことと思います。開設するだけなら無料ですが、実際にやるとなると、お金が必要です。

まずは自分の小遣い銭程度から、やりながら覚えるのが一番です。

あとは『まずやってみる』ことです。

「やろうやろう」と思っても、やらない人がチャンスを逃します。もちろん、初めは、1万円、いや千円、いや500円からでも良いんです。

20年間、毎月3万円をつみたてNISAで積み立てて、年4 %で運用できたら、いくらになると思いますか?

積み立てた金額は、720万円ですが運用で増えた金額を合計すると、1100万円になります。 >>楽天シミュレーションはこちら

やりかたを間違えなければ、年平均4~5%で運用することができるんです。

公務員は、金融知識がないので、余ったお金を定期預金や貯蓄型保険に使ってしまい、すごく、もったいないことをしています。

投資信託のことがざくっと理解できたら、次は損をしない投資信託を選ぶポイントを勉強しよう!

そんなに難しいことではありません。

まずはSBI証券など手数料が安いネット証券で、証券口座をつくることが第一歩。少しでも若いうちに早く始める方が有利です!

投資信託を選ぶポイントについては以下の記事で詳しく解説しました。

≫【投資信託の銘柄選び】損しない選び方5つのポイント

あなたも投資信託デビューで、一歩を踏み出してみましょう!

最後まで読んでくれてありがとうございます!

ご感想、ご質問をLINE無料相談へ書き込んでもらえると嬉しいです。